Börse Folge #4: ETFs – Anbieter und Aufbau eines Weltportfolios

In den ersten drei Folgen unseres Börsen-Specials haben wir euch die Börse erklärt (Folge 1), Unterschiede bei Wertpapieren (Aktien, ETFs) dargelegt (Folge 2) und ETFs näher beleuchtet (Folge 3). In der vierten Folge möchten euch zunächst die wichtigsten ETF-Anbieter im Kurzporträt vorstellen, denn die Anzahl der am Markt handelbaren ETFs ist in den vergangenen Jahren sprunghaft angestiegen. Mittlerweile habt ihr eine sehr große Auswahl – insgesamt sind es deutlich über 2.000 Exchange Traded Funds, die man über die Börse handeln kann. Anschließend zeigen wir anhand einiger ETF-Beispiele, in welchen Kategorien die Indexfonds zu finden sind. Im letzten Abschnitt erklären wir, wie du selbst auf Grundlage einzelner ETFs ein auf dich persönlich zugeschnittenes Weltportfolio aufbauen kannst.

Inhaltsübersicht

ETF-Anbieter im Portrait

ComStage

Zu den bekanntesten ETF-Anbietern gehört mit ComStage auch eine Tochtergesellschaft der Commerzbank. Das Unternehmen hat seinen Sitz in Luxemburg und inzwischen sind es über 100 einzelne ETFs, die von ComStage emittiert worden sind. Rechtlich betrachtet sind die ETFs von ComStage Teilfonds nach luxemburgischem Recht, die aber dennoch dem deutschen Investmentgesetz entsprechen. Zwei Hauptmerkmale der von ComStage ausgegebenen ETFs sind zum einen die niedrigen Pauschalgebühren sowie zum anderen die Total-Return-Strategie. Damit ist vor allen gemeint, dass Anleger bei den von ComStage emittierten ETFs anteilig die anfallenden Dividenden erhalten. Die ETFs von ComStage sind in sämtlichen relevanten Anlageklassen zu finden.

iShares (by BlackRock)

Der aktuell größte Anbieter von ETFs und gleichzeitiger Weltmarktführer ist iShares, eine Marke der US-amerikanischen Finanzgesellschaft BlackRock. Aktuell sind es über 250 ETFs, die von iShares am deutschen Markt angeboten werden. Insgesamt sind es weltweit sogar mehr als 700 ETFs, die gehandelt werden können. Im Oktober des vergangenen Jahres (2016) entfielen knapp 37% aller börsengehandelten ETF-Vermögenswerte auf den Emittenten iShares. Zu finden sind die iShares-ETFs in allen relevanten Kategorien, von zahlreichen Aktien- über Zins- und Rohstoff-Indizes.

db x-trackers

![]()

Neben der Commerzbank gibt es eine weitere deutsche Großbank, die mit einer Tochtergesellschaft auch als Anbieter von ETFs am Markt auftritt. Dies zeigt übrigens durchaus die große Bedeutung, die Indexfonds mittlerweile im Anlagebereich haben. Es handelt sich dabei um db x-trackers, eine in Luxemburg ansässige Tochter der Deutschen Bank. Innerhalb Europas gehört db x-trackers zu den größten ETF-Anbietern, zumal Anleger aus mittlerweile über 2.000 ETFs wählen können. Somit ist es mit ETFs von db x-trackers möglich, nahezu in jeden Index über die entsprechenden Passivfonds zu investieren. Ein besonderes Merkmal des ETF-Angebotes von db x-trackers ist die tiefe Marktdurchdringung, aber auch durch innovative Produkte kann sich das Unternehmen auszeichnen.

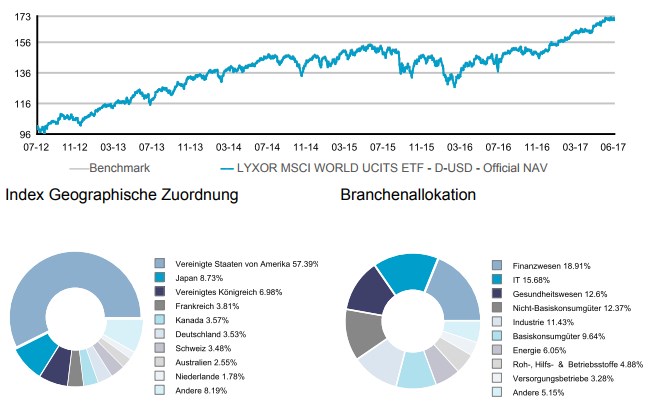

LYXOR

Zu den ersten Anbietern überhaupt, die sich für die Emission von ETFs entschieden haben, gehört LYXOR Asset Management. Kurz LYXOR bezeichnet, verwaltet das Unternehmen aktuell ein Vermögen von knapp 60 Milliarden Euro und es sind über 220 ETFs, die am Markt präsentiert werden. Somit gehört LYXOR zu den drei führenden ETF-Anbietern in Europa. Es handelt sich um eine Tochtergesellschaft der Societe Generale, eine französische Großbank. Die ETFs von LYXOR umfassen sämtliche große internationale Aktienindizes, aber auch Rohstoff-, Geldmarkt- und Fix-Income-Indizes werden abgebildet. Teilweise werden die ETFs physisch, teilweise aber auch noch in synthetischer Form abgebildet.

Amundi

Neben LYXOR gehört auch die Amundi-Gruppe zu den ersten Unternehmen, die im Jahre 2001 ETFs am Markt angeboten haben. Seit fast zehn Jahren gehören ETFs inzwischen sogar als zentrales Geschäftsfeld zur Haupttätigkeit von Amundi. Dabei werden zum einen vorhandene Produkte stetig weiterentwickelt und zum anderen setzt Amundi auf einen gezielten Ausbau seiner Geschäftstätigkeit im europäischen Raum. Bezüglich der Kosten sind Amundi-ETFs besonders interessant, denn bezogen auf die Verwaltungskosten gehören die ETFs des Emittenten zu den günstigsten am Markt. Insgesamt sind es über 160 ETFs, die am Markt gehandelt werden. Diese repräsentieren ein verwaltetes Vermögen von mehr als elf Milliarden Euro und es werden sämtliche wichtige Anlageklassen abgedeckt, wie zum Beispiel Deutschland, Europa, Schwellenländer, Vereinigte Staaten, Welt.

ETFs aus verschiedenen Sparten

Im Folgenden möchten wir dir einige beispielhafte ETFs vorstellen, die aus unterschiedlichen Sparten stammen. So möchten wir gerne verdeutlichen, wie du in verschiedenen Kategorien ETFs findest und so auch gezielt dein persönliches Weltportfolio aufbauen kannst. Darauf gehen wir im letzten Abschnitt noch ausführlicher ein. Wichtig ist vor allem, dass es sich bei den nachfolgend genannten ETFs nicht um konkrete Tipps oder gar um eine Anlageempfehlung handelt. Stattdessen sind es lediglich Beispiele für ETFs, die dir verdeutlichen sollen, welche ETFs es in den verschiedenen Kategorien gibt und worauf du grundsätzlich bei der Auswahl achten solltest. Dazu gehört zum Beispiel die Performance des jeweiligen ETF in der Vergangenheit.

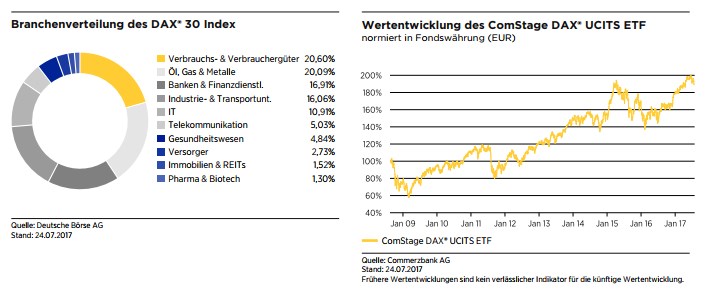

ComStage – DAX UCITS ETF (LU0378438732)

Wie du bei diesem ETFs bereits am Namen erkennen kannst, ist der DAX-Index die Grundlage. Somit investierst du quasi indirekt in den Deutschen Aktienindex, falls du dich für dieses ETFs entscheidest. Dies ist insbesondere dann sinnvoll, wenn du auf möglichst hohe Sicherheit Wert legst und den deutschen Markt favorisiert. Das Fondsvolumen beträgt bei diesem ETF etwa 705 Millionen Euro. Die bisherige Performance ist sehr positiv und umfasst zum Zeitpunkt des Verfassens (Juli 2017) die folgenden Werte:

- 6 Monate: 11%

- 1 Jahr: 33%

- 3 Jahre: 27%

- 5 Jahre: 101%

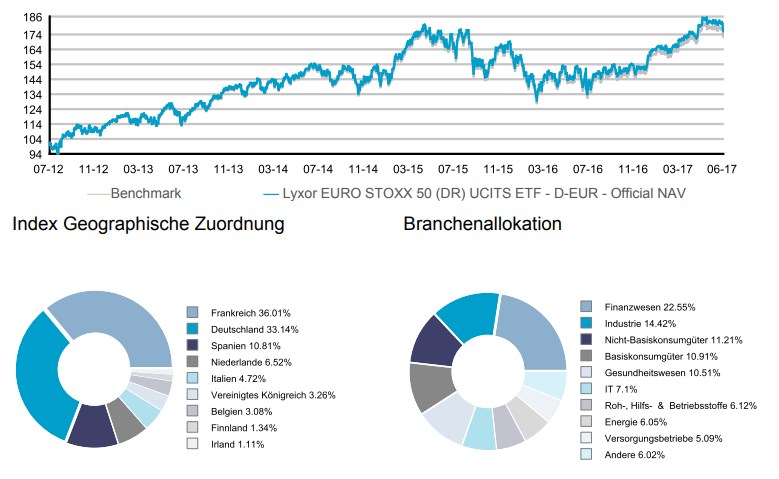

LYXOR EURO STOXX 50 (DR) UCITS ETF (FR0007054358)

LYXOR EURO STOXX 50 (DR) UCITS ETF (FR0007054358)

Dieser ETF bezieht sich nicht allein auf Deutschland, sondern auf den Euro Stoxx 50 Index und somit auf große europäische Aktienwerte. Grundsätzlich siehst du übrigens in nahezu jeder ETF-Bezeichnung zunächst den jeweiligen Emittenten und anschließend den Index, auf den sich der Passivfonds bezieht. In diesem Beispiel wird das ETF also von LYXOR emittiert und der Euro Stoxx 50 als Index ist die Grundlage. Aktuell beträgt das Fondsvolumen mehr als 6,2 Milliarden Euro. Auch bei diesem ETF möchten wir dir im Folgenden die Performance verschiedener Zeiträume (Stand: Juli 2017) nennen:

- 6 Monate: 11%

- 1 Jahr : 23%

- 3 Jahre: 17%

- 5 Jahre: 88%

- 10 Jahre 11%

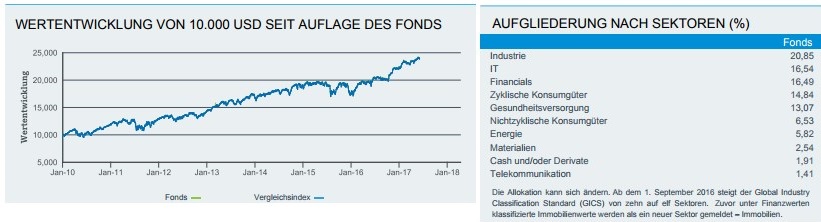

iShares VII plc – DJ Industrial Average UCITS ETF USD (Acc) (IE00B53L4350)

iShares VII plc – DJ Industrial Average UCITS ETF USD (Acc) (IE00B53L4350)

Dieser ETF wurde von iShares emittiert und bezieht sich auf den Dow Jones Industrial Average Index. Es handelt sich demzufolge um ein ETF, über welches du in den amerikanischen Aktienmarkt investieren kannst. Besonders geeignet sind solche ETFs demzufolge für Anleger, die entweder mehr Aussichten in den USA statt in Europa sehen oder einfach amerikanische Aktienwerte als Portfoliobeimischung haben möchten. Das verwaltete Fondsvolumen beträgt rund 330 Millionen US-Dollar. Die bisherige Performance des iShares-ETF beträgt (Stand: Juli 2017):

- 6 Monate: 8%

- 1 Jahr: 23%

- 3 Jahre: 33%

- 5 Jahre: 85%

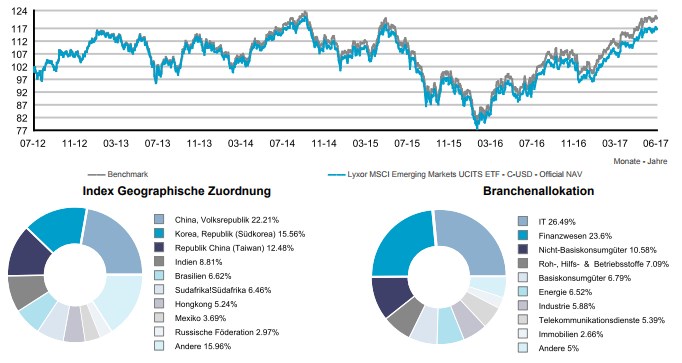

Amundi ETF MSCI Emerging Markets UCITS ETF (FR0010959676)

Amundi ETF MSCI Emerging Markets UCITS ETF (FR0010959676)

Mit einem Indexfonds kannst du nicht nur einzelne Länder und deren jeweiligen Index abbilden, sondern wie du schon beim LYXOR Euro Stoxx 50 ETF als Beispiel gesehen hast, unter anderem auch ganze Regionen. Darüber hinaus ist es möglich, auch spezielle Länder im Verbund über den Index abzubilden, wie zum Beispiel die sogenannten Schwellenländer. Diese Schwellenländer sind im Emerging Market vereint, für den es wiederum beispielsweise mit dem MSCI Emerging Markets einen Index gibt. Diesen kannst du beispielsweise über das Amundi ETF MSCI Emerging Markets abbilden. Das Fondsvolumen beträgt etwa 2,97 Milliarden Euro. Die Performance ist in der jüngeren Vergangenheit allerdings nicht gerade überragend, was in erster Linie daran liegt, dass sich die Schwellenländer-Börsen in den letzten Jahren nicht sehr positiv entwickelt haben. Dies kann sich natürlich jederzeit wieder ändern und insbesondere für etwas risikofreudigere Anleger ist beispielsweise der ETF von Amundi mit Grundlage MSCI Emerging Markets durchaus eine gute Portfoliobeimischung. Die Performance innerhalb der jungen Vergangenheit wie folgt aus:

- 6 Monate: 19%

- 1 Jahr : 24%

- 3 Jahre: 2%

- 5 Jahre: 18%

Amundi ETF MSCI World UCITS ETF (FR0010756098)

Amundi ETF MSCI World UCITS ETF (FR0010756098)

Der Aktienindex, den mittlerweile wohl die meisten ETFs abbilden, ist der MSCI World Index. Der MSCI World Index umfasst mehrere Hundert Aktienwerte rund um den Globus. Mit kaum einem anderen Index bzw. ETF kannst du den Aktienmarkt so breit gestreut nachbilden und somit global investieren, wie es mit einem auf dem MSCI World Index basierenden ETF der Fall ist. Unser Beispiel-ETF in dieser Kategorie hat ein Fondsvolumen von knapp 630 Millionen Euro. Die Performance in der jüngeren Vergangenheit wie folgt aus:

- 6 Monate: 3%

- 1 Jahr : 19%

- 3 Jahre: 42%

- 5 Jahre: 99%

Aufbau Weltportfolio mit verschiedenen ETFs

Bereits in der letzten Folge hatten wir euch mit dem ARERO Weltportfonds und der Weltportfolio-Strategie von Gerd Kommer gezeigt, wie ihr ein fundiertes Weltportfolio ohne viel Aufwand aufbauen könnt. Folgt ihr den Strategien, müsst ihr einfach nur (bspw. über justetf.com) die der jeweiligen Strategie zugeordneten ETFs kaufen und fertig. Alternativ könnt ihr aber auch ein eigenes Weltportfolio mit ETFs zusammenbauen, die euch interessieren. So habt ihr zwar mehr Aufwand und müsst wieder ein wenig recherchieren, dafür seid ihr aber deutlich flexibler und könnt euch selbst verwirklichen mit den ETFs, Regionen oder Branchen, an die ihr glaubt.

Es ist also immer ein Tradeoff zwischen Aufwand und Flexibilität. Am einfachsten geht es wohl per Robo-Advisor. Dazu wird es nächste Woche auch noch ein Special geben!

Die im vorherigen Abschnitt von uns genannten ETFs sollten dir vor allem verdeutlichen, dass es die Exchange Traded Funds in ganz unterschiedlichen Kategorien gibt und du somit genauso gut ausschließlich in Aktien am deutschen Markt als auch global oder in speziellen Regionen, wie zum Beispiel in die Schwellenländer, investieren kannst. Mit den am Markt angebotenen ETFs kannst du somit nahezu jede gewünschte Mischung zwischen hoher Sicherheit und überdurchschnittlichen Erträgen über die entsprechenden ETFs in einem Portfolio abbilden. Die weitaus meisten Vermögensverwaltungen, die immer öfter mit ETFs arbeiten, teilen ihre Kunden bestimmten Portfolios zu, die insbesondere durch eine unterschiedliche Mischung der ETFs voneinander abweichen. Oftmals kommt es dabei vor allem darauf an, ob dem Anleger eine hohe Sicherheit wichtiger ist oder er auf Kosten eines höheren Risiko eine überdurchschnittliche Rendite haben möchte. Mitunter wirst du als Anleger dann beispielsweise einem der folgenden drei Portfolio-Typen mit der entsprechenden ETF-Strategie zugeordnet:

[icon name=“area-chart“ class=““ unprefixed_class=““] Sicherheitsorientiert (Sicherheit ist sehr wichtig, Rendite daher zweitrangig)

[icon name=“pie-chart“ class=““ unprefixed_class=““] Wachstumsorientiert (Mischung zwischen gutem Ertrag und höherer Sicherheit)

[icon name=“line-chart“ class=““ unprefixed_class=““] Chancenorientiert (Gewinne stehen im Vordergrund, bei höherem Risiko)

Die Bezeichnungen sicherheitsorientiert [icon name=“area-chart“ class=““ unprefixed_class=““], wachstumsorientiert [icon name=“pie-chart“ class=““ unprefixed_class=““] und chancenorientiert [icon name=“line-chart“ class=““ unprefixed_class=““] sind natürlich lediglich Beispiele, werden aber durchaus von einigen Banken und Vermögensverwaltungen so verwendet. Dennoch möchten wir auch hier vor allem verdeutlichen, dass du mit den mehr als 2.000 ETFs am Markt die Möglichkeit hast, dir dein Weltportfolio ganz individuell zusammenzustellen. Je nachdem, ob dir vor allem eine möglichst hohe Sicherheit wichtig ist oder du auf Kosten eines gesteigerten Risikos gerne die Chance auf eine überdurchschnittliche Rendite haben möchte, solltest du die passenden ETFs wählen.

In den folgenden Beispielen möchten wir daher wiederum einige ETFs beispielhaft nennen, mit denen du ein persönliches Portfolio aufbauen könntest. Dabei orientieren wir uns – zur besseren Verdeutlichung – an den zuvor genannten beispielhaften Einteilungen in ein sicherheitsorientiertes, wachstumsorientiertes oder chancenorientiertes Portfolio.

Grundsätzlich kannst du alle am Markt angebotenen ETFs in die engere Auswahl nehmen und so dein individuelles Weltportfolio zusammenstellen. Die Prozentangabe zeigt beispielhaft, welche Gewichtung das jeweilige ETF am Gesamtportfolio haben könnte. Sehr gezielt suchen und ETFs selektieren, die für dich infrage kommen, kannst du übrigens auf der Webseite www.justetf.com.

[icon name=“area-chart“ class=““ unprefixed_class=““] Beispiel #1: Sicherheitsorientiertes Weltportfolio

- ComStage – DAX UCITS ETF (40%)

- LYXOR EURO STOXX 50 (DR) UCITS ETF (20%)

- iShares VII plc – DJ Industrial Average UCITS ETF USD (20%)

- Amundi ETF MSCI World UCITS ETF (20%)

[icon name=“pie-chart“ class=““ unprefixed_class=““] Beispiel #2: Wachstumsorientiertes Weltportfolio

- ComStage – DAX UCITS ETF (20%)

- LYXOR EURO STOXX 50 (DR) UCITS ETF (15%)

- iShares VII plc – DJ Industrial Average UCITS ETF USD (15%)

- Amundi ETF MSCI World UCITS ETF (25%)

- Amundi ETF MSCI Emerging Markets UCITS ETF (25%)

[icon name=“line-chart“ class=““ unprefixed_class=““] Beispiel #3: Chancenorientiertes Weltportfolio

- LYXOR EURO STOXX 50 (DR) UCITS ETF (15%)

- iShares VII plc – DJ Industrial Average UCITS ETF USD (15%)

- Amundi ETF MSCI World UCITS ETF (20%)

- Amundi ETF MSCI Emerging Markets UCITS ETF (25%)

- Amundi ETF MSCI EM Latin America UCITS ETF (25%)

Nehmen wir nun einmal das wachstumsorientierte Weltportfolio als Beispiel (im Diagramm oben mittig). In diesem Fall möchtest du gerne eine möglichst optimale Mischung zwischen einem guten Ertrag, der zwar etwas auf Kosten der Sicherheit gehen kann, aber dennoch steht auch die sichere Anlage im Vordergrund. In diesem Beispiel besteht das wachstumsorientierte Weltportfolio aus den zuvor aufgeführten ETFs, die sich zu einem Großteil auf den europäischen und amerikanischen Markt konzentrieren. Du investierst somit breit gestreut in Standardwerte aus Europa und den Vereinigten Staaten, sodass die Sicherheit einen großen Stellenwert einnimmt.

Dennoch besteht die Chance auf überdurchschnittliche Erträge, denn für den Ertragsanteil sind insbesondere mit einem Anteil im Beispiel von 25% die ETFs aus dem Bereich Emerging Markets verantwortlich. Solche ETFs aus dem Bereich der Schwellenländer oder auch aus Lateinamerika (wie im chancenorientierten Beispiel-Portfolio enthalten), würdest du bei einem sicherheitsorientierten Portfolio hingegen nicht wählen oder nur zu einem sehr geringen Anteil am Gesamtportfolio. Es kommt also vor allem auf das Mischungsverhältnis zwischen besonders sicheren ETFs und denjenigen ETFs an, die sich auf Märkte beziehen, die zwar eine deutlich höhere Schwankungsbreite und damit weniger Sicherheit haben, aber auf der anderen Seite auch oftmals überdurchschnittliche Renditechancen verbriefen.

MonsterDealz Börsen-Special

Nächste Woche gibt es noch ein Special zu Robo Advisorn. Aber auch das Thema Börse und ETFs gibt viel mehr her und wir haben in diesen vier Folgen bisher nur an der Oberfläche gekratzt. Wollt ihr noch tiefer einsteigen? Was interessiert euch konkret, welche Fragen habt ihr? Schreibt es uns gerne in die Kommentare, wir schauen, was wir daraus machen können.

- Folge #1: Was ist eigentlich ein Wertpapier-Depot?

- Folge #2: Aktien, Investmentfonds und ETFs im Vergleich

- Folge #3: Passives Investieren mit ETFs

- Folge #4: Anbieter und Aufbau eines Weltportfolios (dieser Beitrag)

- Folge #5: Regelmäßiger Vermögensaufbau mit Sparplänen